26年度卒

就活情報

27年度卒

就活情報

中途採用

エントリー

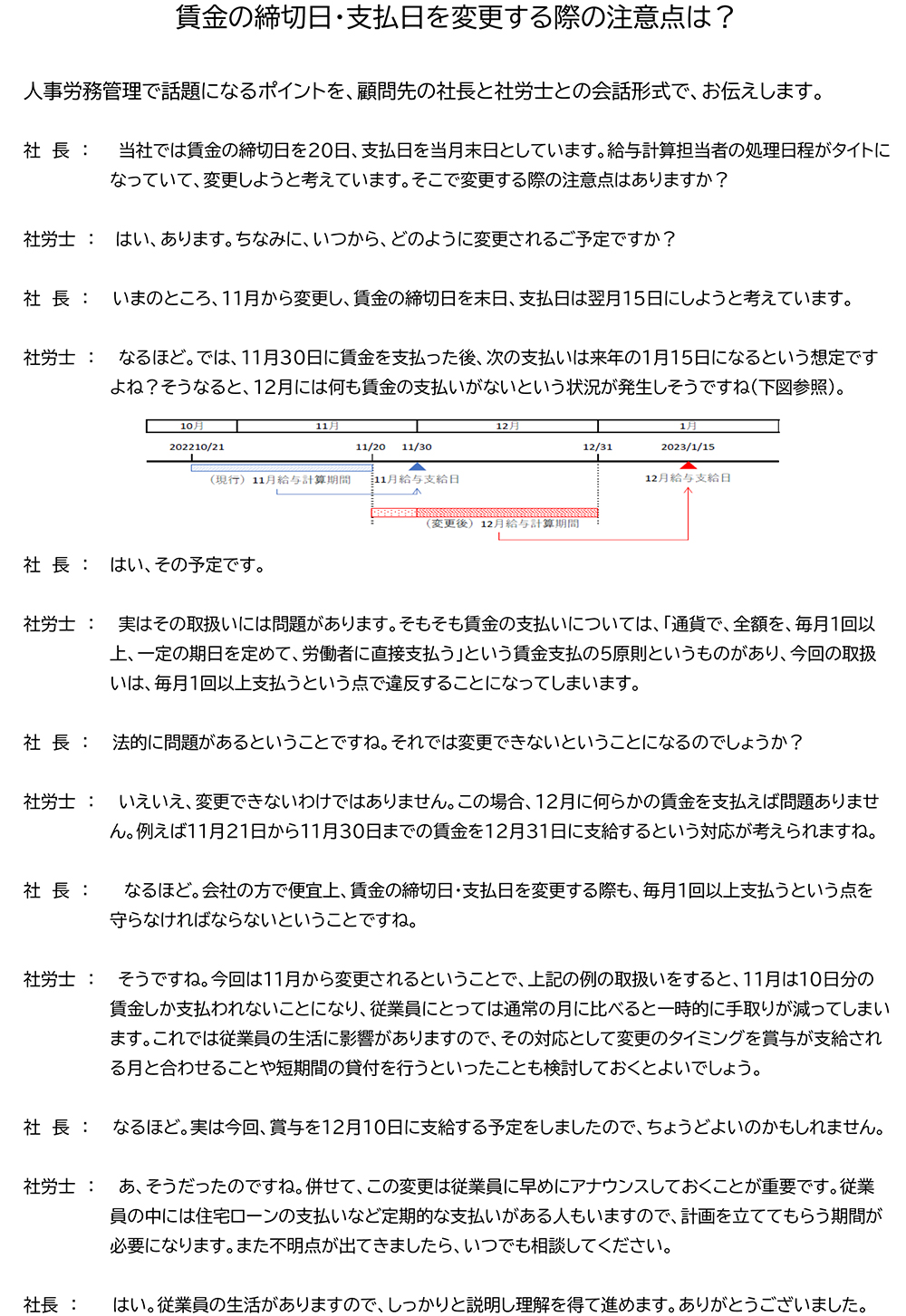

あさひ社労士事務所「賃金の締切日・支払日を変更する際の注意点は?

消費税の適格請求書等保存方式(インボイス制度)

年金もらえたら楽できるんか

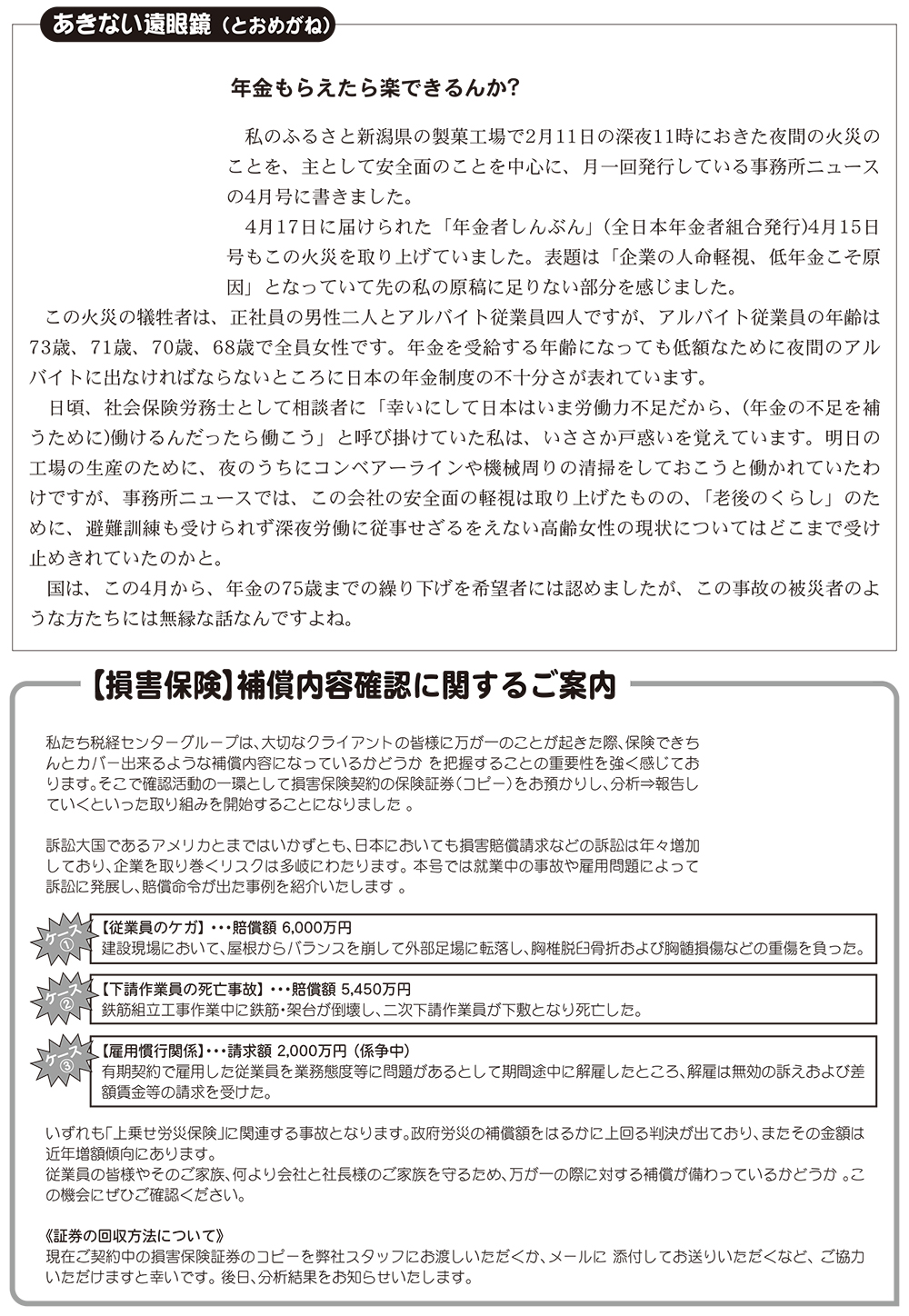

帝国データバンク景気動向調査報告|5月の税務労務|

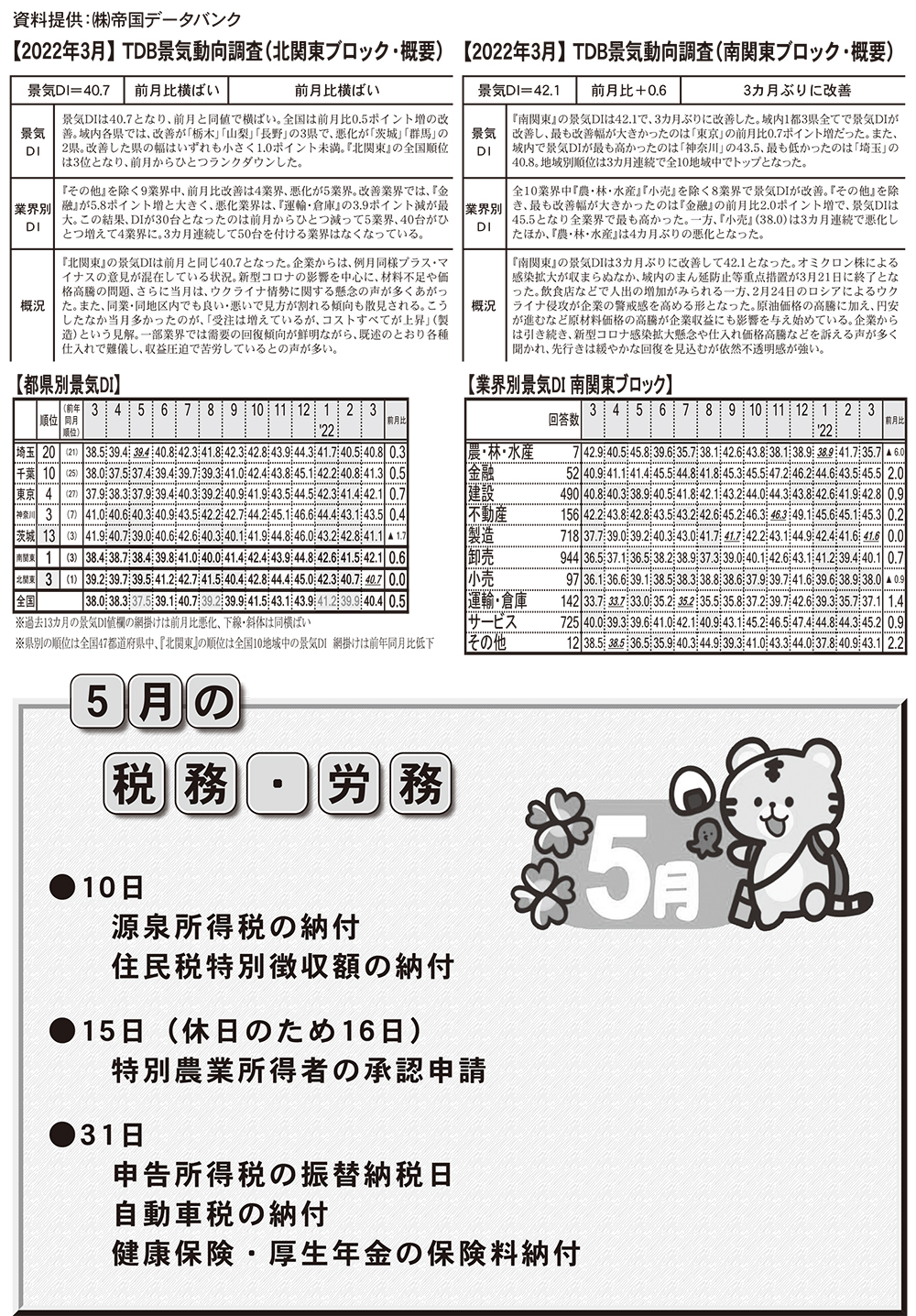

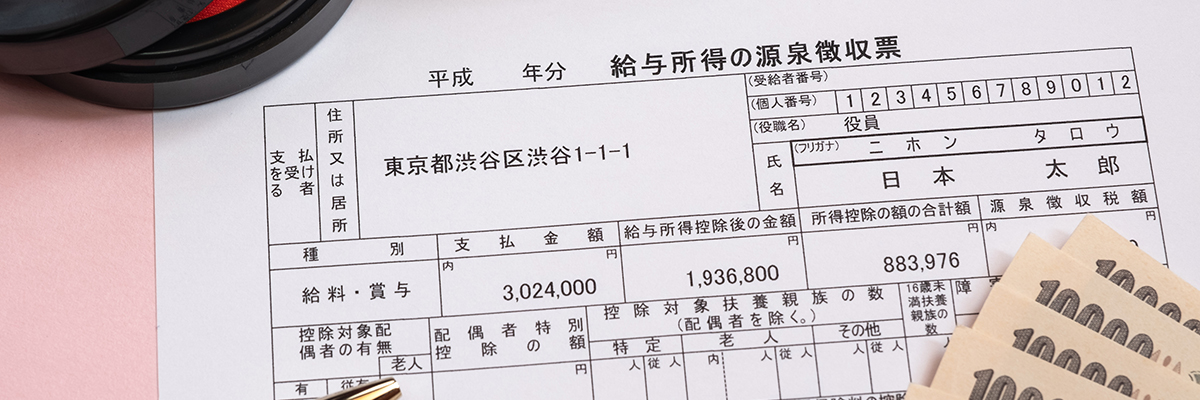

給与と源泉所得税について

最近はすっかり「IT企業」という言葉を聞かなくなった。今の時代において大手企業のすべてがIT抜きでは経営が成り立たないし、ITで得たデータを最大限自社の経営に活用することが求められるためITだけの企業というものの存在感がなくなったのだろう。日経新聞では毎日のようにDXやメタバースという言葉が並ぶ。そんな中インターネットの世界では新たなステージに移行している。これまではネット社会がGAFAMなどの巨大企業に支配されて世界中の人々の個人情報やビジネスのデータがこれらの企業に集中し、そのデータを使ってそれらの企業がさらに儲かるという不均衡な時代だった。Web1.0(ウェブワン)と呼ばれる世界ではウェブサイトとそれを閲覧するユーザーとの間で一方通行の通信であったものが、Web2.0(ウェブツー)においてはユーザー自身が発信できるSNSを中心とした世界である。これがWeb3.0(ウェブスリー)ではブロックチェーンと呼ばれるテクノロジーによってネット社会が一変してしまうと言われている。ブロックチェーンを活用した暗号資産の普及やNFT(非代替性トークン)によってデジタル資産の価値は高まり、かつ自由な取引が可能となることで、金融機関ですら存在意義を問われるかもしれない。国内か国外かエリアにかかわらず取引可能となることで新たなビジネスや資金決済方法が確立されていくことになる。そしてユーザー同士が特定の企業のシステムに頼らずコミュニケーションできるため特定の企業にだけデータ集中することがない。この環境で経営資源を最大化すべく大手企業はすでにWeb3.0のビジネスに多額の資金を投下している。特にメタバースとよばれる仮想空間における市場を真っ先に押さえることに躍起になっている状況だ。スマホという破壊的イノベーションが多くの製品の存在価値を奪ってしまったように、ブロックチェーンの破壊力がビジネス全体を変えていくことは間違いない。自社のビジネスが社会から必要とされなくなってしまう前に企業経営者自身が積極的にデジタル社会の知識を吸収し5年後、10年後の社会に合わせて自社のビジネスを変えていく必要があると感じた。

令和5年10月のインボイス制度スタートまで1年半を切りました。制度開始から適格請求書発行事業者となるには、令和5年3月末日までに税務署に登録申請書を提出する必要があります。この制度の趣旨や制度設計については到底納得の出来るものではありませんが、当事務所でも担当者からお客様に順次ご案内をしているところです。

そもそもインボイス制度とは適格請求書等保存方式で、令和5年10月1日から導入される消費税の申告制度です。

具体的には、ほとんどのケースで請求書や領収書の記載方法と経理方法の変更が必要になります。

この制度を複雑にしている理由の1つが、すべての事業者がこの制度を必ず適用する訳ではなく、取引先や取引内容によって適格請求書発行事業者の登録をするか否かを判断する必要がある点です。

既に課税事業者※①の方は基本的には適格請求書発行事業者の登録をする方向になると考えられます。例外的に消費者や小規模な事業者のみを対象に事業を行なっている等のケースでは登録をする必要がないかもしれません。

登録を受けた事業者は請求書や領収書に登録番号を必ず記載し、その控えを保存します。

原則課税※②の場合、登録を受けていない事業者からの請求書や領収書があると経理方法が非常に複雑になります(現状の消費税率10%・軽減税率8%・旧税率8%に、更に新しい区分を追加)。

複雑になるだけではありません。この新しい区分の取引について一定期間の経過措置はありますが、消費税の納税額が現行より増えることになるのです。

そのため1番深刻なのは、登録を受けなかった免税事業者※③が取引から除外される、あるいは取引条件の変更を迫られる可能性が極めて高いということです。これについて、国は独占禁止法や下請法などで監視を強めるとしています。そうなると先程の原則課税の事業者は、消費税の納税額が増えるのを一方的に受け入れるしかないことにつながります。それでは経営が成り立たないということで違う取引先を探す、あるいは価格交渉を行なわざるを得ません。結果的に免税事業者が課税事業者を選択して、これまで納めていなかった消費税を申告納付することが容易に想像できます。この悪循環がこの制度の最大の矛盾です。

自民党の中小企業・小規模事業者政策調査会は、インボイス対策小委員会を設置しました。個人事業者との取引が多い事業者などへのアンケート調査(同会合の財務省説明資料)によれば、免税事業者との取引に関し「条件を変えずに取引を継続」との回答が約半数。「免税事業者との取引をやめる」とした回答は1%~2%、「免税事業者との取引価格の変更を検討する」とした回答や、「課税事業者になることを提案する」とした回答はそれぞれ20%程度だったそうです。

この制度の目的は消費税の増収に他ならない。一方で先程の監視とどうバランスをとるのでしょう?

詳しくは弊社までお気軽にご相談下さい。

※①課税事業者とは基準期間の課税売上高が1000万円を超える事業者(一部例外あり)

※②原則課税とは売上高に対する消費税額から、仕入に対する消費税額を差し引いて算出する方法

※③免税事業者とは基準期間の課税売上高が1000万円以下の事業者(一部例外あり)

※④基準期間とは原則として個人事業者であれば前々年、法人であれば前々事業年度